РИА Рейтинг – 21 дек. Ситуация в российском банковском секторе в части динамики активов в ноябре, по данным Банка России, оказалась достаточно хорошей. Объем активов за прошедший месяц вырос на 1,5% в номинальном и на 1,3% в реальном выражении. Для сравнения, в октябре прирост в номинальном и реальном выражении составил 1,7% и 1,6% соответственно. Таким образом, относительно предыдущего месяца темпы прироста немного снизились. С другой стороны, ноябрь стал третьим подряд месяцем, когда реальный прирост активов превысил 1%. По мнению экспертов РИА Рейтинг, темпы прироста последнего месяца также будут достаточно неплохими и сопоставимы с результатами последних месяцев, как следствие по итогам года активы вырастут на 10% и 6% в номинальном и реальном выражении соответственно.

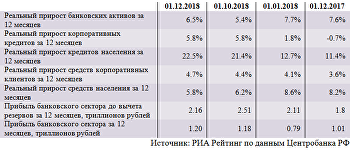

В целом же с начала года (январь-ноябрь) активы банков выросли на 8% в номинальном и на 4,7% в реальном выражении. На скользящем 12 месячном отрезке, закончившихся 1 декабря 2018 года, реальные темпы прироста активов составили +6,5%. Для сравнения, годом ранее прирост на 12 месячном скользящем отрезке был на схожем уровне – +7,6%, таким образом, за год динамика реальных активов изменилась не очень сильно. При этом снижение темпов прироста на скользящем отрезке связано с сокращением ликвидных активов в начале года. Можно ожидать, что в 2019 году динамика ликвидных активов будет лучше, поэтому данные на скользящем отрезке в предстоящем году будут постепенно улучшаться в первом полугодии. В абсолютных величинах объем активов российского банковского сектора вырос с начала текущего года на 6,8 триллиона рублей до 92 триллионов рублей на 1 декабря.

Кредитование экономики в ноябре характеризовалось более слабыми темпами прироста по сравнению с динамикой активов. Объем кредитов, выданных юридическим и физическим лицам за месяц вырос на 0,9% в номинальном выражении и на 0,6% в реальном. В текущем ноябре продолжилась тенденция роста кредитов экономике, которая насчитывает 20 месяцев роста в номинальном выражении и 21 месяц в реальном. В целом же темпы прироста кредитования экономики в 2018 году (январь-ноябрь) составил 12,9% и 9,8% в номинальном и реальном выражении, что значительно больше, чем за аналогичный период прошлого года. В частности, прирост в январе-ноябре 2017 года составил 3% в номинальном и 3,9% в реальном выражении. С другой стороны, прирост в реальном выражении в ноябре оказался самым слабым за последние 6 месяцев.

Значительное влияние на рост кредитования экономики в ноябре оказали высокие темпы прироста розничного кредитования. В частности, объем кредитного портфеля физических лиц за прошедший месяц вырос на 2,2%, что стало наибольшим приростом за последние три месяца. При этом ноябрьский прирост стал вторым лучшим месячным результатом по темпам прироста с ноября 2013 года (в августе текущего года было +2,5%). Можно также отметить, что высокие темпы прироста (более 1,5%) наблюдаются уже 9 месяцев подряд, что повторяет результат 2013 года, когда наблюдался бум беззалогового кредитования. В целом последние 12 месяцев, закончившихся 1 декабря 2018 года, прирост кредитования физических лиц в реальном выражении составил +22,5% против +12,7% на 1 января 2018 года и +11,4% на 1 декабря 2017 года. Таким образом, в текущем году розничное кредитование значительно ускорилось и можно даже говорить о кредитном буме.

В части привлечения пассивов российский банковский сектор в ноябре характеризовался высокими темпами прироста средств на счетах корпоративных клиентов и почти нулевым приростом вкладов населения. По итогам месяца объем средств на счетах корпоративных клиентов в номинальном выражении вырос на 3,5%, а реальный прирост составил +3%. При этом в предыдущем месяце средства юридических лиц снизились на 0,6% и 0,7% в номинальном и реальном выражении. Стоит отметить, что темпы прироста средств на счетах юридических лиц в последние месяцы были очень нестабильными и в одних периодах они показывали высокие темпы прироста, а в других снижение. В целом же реальный прирост на скользящем 12 месячном отрезке по состоянию на 1 декабря составил +4,7% против +3,6% на аналогичную дату годом ранее.

В части привлечения вкладов населения ноябрь для банковского сектора оказался не очень удачным. В номинальном выражении прирост составил 0,3%, а в реальном выражении объем депозитов и вовсе остался на уровне предыдущего месяца. Стоит отметить, что прирост вкладов населения на скользящем 12 месячном отрезке (на 1 декабря 2018 год) замедлился до +5,8%, тогда как на 1 декабря прошлого года прирост на скользящем отрезке составлял +8,2%. По мнению экспертов РИА Рейтинг, снижение темпов прироста обусловлено переходом от модели сбережения к потреблению, что в свою очередь связано со снижением процентных ставок в большей части года как по депозитам, так и по кредитам.

Прибыль банков в ноябре 2018 года оказалась неплохой, но опустилась ниже уровня в 100 миллиардов рублей. По итогам ноября банки заработали 97 миллиардов рублей прибыли, что стало самым слабым результатом за последние шесть месяцев. Таким образом, ноябрь все же оказался неожиданно слабым в части прибыли. В целом российскому банковскому сектору за январь-ноябрь удалось заработать 1,28 триллиона рублей, что в 1,5 раза больше чем годом ранее. Экспертов РИА Рейтинг ожидают, что в декабре прибыль банковского сектора будет заметно выше 100 миллиардов рублей, таким образом, по итогам года банковский сектор заработает более 1,4 триллиона рублей чистой прибыли.

Ситуация с отзывом банковских лицензий в ноябре-декабре (по состоянию на 21 декабря) заметно улучшилась относительно сентября-октября. Так, за рассмотренный период времени принудительно лицензий лишились 9 банков, и еще шесть банков лишились лицензий добровольно. Для сравнения, в сентябре-октябре и в июле-августе принудительных отзывов было 11 и 10 соответственно. Таким образом, количество принудительно отозванных лицензий относительно стабильно, тогда как количество ликвидированных банков за последние неполные два месяца было очень большим, для сравнения, за предыдущие 9 месяце было ликвидировано только 11 банков. При этом суммарный объем активов банков, принудительно лишенных лицензии в ноябре-декабре, по оценкам аналитиков РИА Рейтинг, составил 57 миллиардов рублей, тогда как в сентябре-октябре и июле-августе объем активов банков, которых лишили лицензии принудительно, составил 83 и 97 миллиардов рублей соответственно. Таким образом, при относительно стабильном количестве отозванных лицензий средний размер активов таких банков заметно сократился. Наиболее крупным банком, который лишился лицензии в ноябре-декабре 2018 года, стал Русский ипотечный банк. Объем его активы на последнюю отчетную дату составляли 15 миллиардов рублей (банк занимал 181-е место в рейтинге по объему активов на 1 октября 2018 года). В целом с начала года по состоянию на 21 декабря было отозвано 60 лицензий у кредитных организаций и НКО и 17 лишились лицензии добровольно. Уже можно констатировать, что прогноз РИА Рейтинг по отзыву лицензий в 2018 году будет перевыполнен, а темп сокращения игроков банковского рынка окажется практически рекордным.

РИА Рейтинг – это универсальное рейтинговое агентство медиагруппы МИА «Россия сегодня», специализирующееся на оценке социально-экономического положения регионов РФ, экономического состояния компаний, банков, отраслей экономики, стран. Основными направлениями деятельности агентства являются: создание рейтингов регионов РФ, банков, предприятий, муниципальных образований, страховых компаний, ценных бумаг, другим экономических объектов; комплексные экономические исследования в финансовом, корпоративном и государственном секторах.

МИА «Россия сегодня» – международная медиагруппа, миссией которой является оперативное, взвешенное и объективное освещение событий в мире, информирование аудитории о различных взглядах на ключевые события. РИА Рейтинг в составе МИА «Россия сегодня» входит в линейку информационных ресурсов агентства, включающих также: РИА Новости, Р-Спорт, РИА Недвижимость, Прайм, ИноСМИ. МИА «Россия сегодня» лидирует по цитируемости среди российских СМИ и наращивает цитируемость своих брендов за рубежом. Агентство также занимает лидирующее положение по цитируемости в российских социальных сетях и блогосфере.