РИА Рейтинг – 10 апр. Прошедший 2022 год для розничного банковского кредитования был достаточно хорошим, даже несмотря на сложности первой половины года. Основным негативным фактором для розничного кредитования стало сильное повышение ставок в первом квартале. При этом во втором полугодии, по мере снижения ставок и стабилизации ситуации, темпы прироста кредитования начали восстанавливаться. Согласно статистике ЦБ РФ, розничное кредитование в последние 12 месяцев (с 1 марта 2022 года по 1 марта 2023 года) характеризовалось приростом на 8,7%, при этом за последние 6 месяцев прирост был на уровне 6,6%. Таким образом, динамика последних месяцев вполне укладывается в тенденцию уверенного роста объемов розничного кредитования, сформировавшуюся в последние годы.

В разрезе отдельных видов розничного кредитования (беззалоговое, жилищное и автокредитование) в 2022 году наблюдалась неоднородная динамика. Наибольшим приростом за 12 месяцев, по состоянию на 1 марта, характеризовалась ипотека – +15,5%, а объем задолженности по ипотечным кредитам на балансах банков составил 14,4 триллиона рублей. Беззалоговое кредитование в 2022 году показало почти околонулевую динамику - прирост на скользящем 12 месячном отрезке на 1 марта составил 1,7%. Автокредитование и вовсе в последнее время характеризовалось снижением на 4,7% до 1,2 триллиона рублей.

На фоне роста кредитной нагрузки платежная дисциплина оставалась на хорошем уровне, несмотря на рост доли просроченной задолженности. За последние 12 месяцев доля просроченной задолженности в кредитном портфеле увеличилась до 4,03% на 1 марта против 3,85% на аналогичную дату в 2022 году. Стоит отметить, что на фоне сложностей в экономике можно было бы ожидать и более сильного роста просрочки, однако ситуация в целом развивалась благоприятно. Для сравнения в 2017 году доля просрочки по кредитам физических лиц превышала 8%, то есть за последние шесть лет эта доля снизилась почти вдвое.

Доля просроченной задолженности снизилась лишь в 6 регионах России

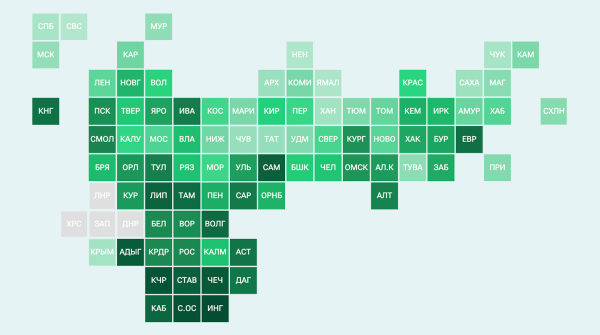

Для оценки платежной дисциплины в региональном разрезе эксперты РИА Рейтинг по заказу РИА Новости провели седьмое ежегодное исследование и подготовили рейтинг российских регионов по доле просроченной задолженности населения по рублевым банковским кредитам на основе данных Центробанка РФ. Как свидетельствуют результаты исследования, среди российских регионов наблюдается значительная дифференциация по доле просроченной задолженности по кредитам населению. По состоянию на 1 марта 2023 года доля просрочки между регионами варьируется от 2% до 10%, а медианное значение доли просроченной задолженности по кредитам населению равнялось 4,39%, против 3,97% на ту же дату прошлого года.

В начале 2023 года более 90% регионов (79 из 85) характеризовались ухудшением платежной дисциплины населения. Наибольший рост доли просрочки в 2022 году наблюдался в Республике Ингушетия, где она за прошедшие 12 месяцев выросла на 1,3 процентного пункта и в Республике Северная Осетия — Алания, где рост составил 1 процентный пункт. Еще в 6 регионах просрочка по кредитам населения за 12 месяцев выросла более чем на 0,5 процентного пункта.

Масштаб снижения доли просрочки у регионов с положительной динамикой был существенно меньше. Если максимальный рост доли просроченной задолженности был на уровне 1,3 процентного пункта, то максимально снижение доли просрочки было на 0,2 процентных пункта. Лидером по повышению платежной дисциплины стала Республика Тыва, в которой доля просроченной задолженности снизилась на 0,22 процентного пункта. Вторым регионом по темпам снижения доли просрочки стал Краснодарский край, где за год просроченная задолженность населения снизилась на 0,17 процентного пункта. В текущем рейтинге Республика Тыва занимает 14-е место по доле просроченной задолженности, а Краснодарский край – 64-е место.

Лучшая платежная дисциплина в северных регионах и в Крыму

Лидерами с заметным отрывом по платежной дисциплине населения стали жители Севастополя (2%), Ненецкого автономного округа (2,3%), Ямало-Ненецкого автономного округа (2,4%), Санкт-Петербурга (2,6%) и Чукотского автономного округа (2,8%). Таким образом, среди регионов с низкой долей просрочки преобладают северные регионы, то есть субъекты РФ с высокими зарплатами.

Можно отметить, что имеется достаточно сильная статистическая связь между средним уровнем задолженности по банковским кредитам и долей просрочки. Где больше банковских кредитов, там меньше просрочка. Хотя можно было бы предположить, что с ростом кредитной нагрузки качество обслуживания долгов может напротив падать. Однако, во-первых, в регионах, где основная масса населения имеет высокие зарплаты, именно хорошие заемщики формируют основной спрос на розничные кредитные. Во-вторых, банки, видя меньшую просрочку в таких регионах, стремятся выдавать больше кредитов именно тут.

Самая высокая доля просроченной задолженности с заметным отрывом сохраняется у Республики Ингушетия (10,2%). Стоит отметить, что Республика Ингушетия характеризуется высокой доле просрочки достаточно долго, но ситуация с просрочкой в этом регионе сильно улучшилась в последние годы. Для сравнения в начале 2018 года она составляла 24%, в начале 2019 года – 16%, а в начале 2020 года – 13 %.

Также высокая доля просрочки зафиксирована у следующих регионов: в Республике Северная Осетия – Алания (7,8%), в Карачаево-Черкесской Республике (6,9%), в Чеченской Республике (6,5%) и Республике Адыгея (6,5%). Таким образом, лидеры по просрочке в основном представляют республики Северного Кавказа. Относительно высокий уровень просрочки здесь наблюдается на фоне сравнительно слабого развития розничного кредитования.

Эксперты РИА Рейтинг ожидают, что в 2023 году темпы прироста розничного кредитования будут достаточно хорошими, а доля просрочки может немного снизиться. Основным драйвером роста розничного кредитования выступит ипотека. В свою очередь прирост беззалогового кредитования по итогам 2022 года может составить порядка 10%, за счет стабилизации ситуации и роста трат населения. При этом уровень просроченной задолженности сильно зависит от типа кредитования. В частности ипотека характеризуется наименьшей долей просрочки, таким образом, более высокие темпы прироста ипотеки, по сравнению с беззалоговым кредитованием, приведут к улучшению качества кредитного портфеля и небольшому снижению доли просрочки в кредитном портфеле.

Рейтинги за предыдущие периоды:

2022 год

Почти во всех регионах РФ платежная дисциплина населения улучшилась

Инфографика: Рейтинг регионов по доле задолженности просроченной населением – 2022

2021 год

Платежная дисциплина населения улучшилась лишь в 15 регионах России

Инфографика: Рейтинг регионов по доле задолженности просроченной населением – 2021

2020 год

Лучшая платежная дисциплина в северных регионах и в Крыму

Инфографика: Рейтинг регионов по доле задолженности просроченной населением – 2020

РИА Рейтинг – это универсальное рейтинговое агентство медиагруппы МИА «Россия сегодня», специализирующееся на оценке социально-экономического положения регионов РФ, экономического состояния компаний, банков, отраслей экономики, стран. Основными направлениями деятельности агентства являются: создание рейтингов регионов РФ, банков, предприятий, муниципальных образований, страховых компаний, ценных бумаг, другим экономических объектов; комплексные экономические исследования в финансовом, корпоративном и государственном секторах.

МИА «Россия сегодня» – международная медиагруппа, миссией которой является оперативное, взвешенное и объективное освещение событий в мире, информирование аудитории о различных взглядах на ключевые события. МИА «Россия сегодня» представляет линейку информационных ресурсов агентства: РИА Новости, РИА Новости Спорт, РИА Новости Недвижимость, Прайм, РИА Рейтинг, ИноСМИ, Социальный навигатор. За рубежом медиагруппа представлена международным новостным агентством и радио Sputnik. Следите за новостями МИА «Россия сегодня» в телеграм-канале пресс-службы – «Зубовский, 4»